Вероятность роста BTC в четвертом квартале 2024 года осталась «крайне высокой», считают эксперты

На уходящей неделе на криптовалютном рынке произошла умеренная коррекция, которая все же не сумела переубедить экспертов в неминуемости нового ралли, сообщает корреспондент центра деловой информации Kapital.kz.

Вероятность роста биткоина в четвертом квартале 2024 года осталась «крайне высокой», при этом наиболее значительное увеличение ожидается на начальной стадии. Такой прогноз представил основатель и генеральный директор 10x Research Маркус Тилен. «При превышении биткоином отметки в $65 000 мы прогнозировали быстрое движение к $70 000, за которым в ближайшем будущем последуют новые исторические максимумы», — заявил аналитик. Он отметил резкое увеличение объёма эмиссии стейблкоинов после июльского заседания Федеральной резервной системы (ФРС). В тот период ведомство оставило ключевую процентную ставку без изменений, однако указало на вероятность её снижения в сентябре. В последующие недели были выпущены «стабильные монеты» почти на $10 млн. Эксперт подчеркнул, около 40% притока пришлось на USDC, несмотря на традиционное доминирование USDT. По мнению Маркуса Тилена, это могло свидетельствовать о росте активности в сфере DeFi. Также рост комиссионных сборов в сети Ethereum , добавил эксперт, стал подтверждением этого тренда.

Компании, стоящие за пятью ведущими по капитализации стейблкоинами, потеряли примерно $625 млн потенциального годового дохода из-за сентябрьского снижения ФРС ключевой ставки на 50 базисных пунктов. Такие расчеты были приведены в CCData. Эксперты отметили, казначейские облигации США составляли 80,2% резервов эмитентов «стабильных монет». В общей сложности они удерживали около $125 млрд в государственном долге страны. Доминирующей позицией обладал Tether (USDT) с объёмом в $93,2 млрд. На втором месте находился Circle (USDC) с $28,7 млрд. В топ-5 также вошли First Digital USD (FDUSD), PayPal (PYUSD) и TrueUSD (TUSD) — $1,82 млрд, $634 млн и $502 млн соответственно. В случае реализации ожиданий дальнейшего снижения ключевой ставки на 75 базисных пунктов до конца года процентный доход компаний упал бы ещё на $937,5 млн. В сентябре совокупная рыночная капитализация стейблкоинов выросла на 1,5% и достигла $172 млрд. Этот показатель увеличивался 12 месяцев подряд, однако все ещё не достиг значения, зафиксированного перед крахом UST в мае 2022 года, подчеркнули в CCData. Объёмы торгов «стабильными монетами» на централизованных биржах снизились на 39,4% по сравнению с предыдущим месяцем на конец сентября. При этом исторически начало осени связывали с окончанием сезонных эффектов и увеличением активности трейдеров. На торговых платформах самым популярным стейблкоином оставался USDT, на долю которого приходилось 77,2% совокупного объёма торговли. На втором месте находился FDUSD с 11,6%, далее следовал USDC — 10,9%.

Глава Федеральной резервной системы США (ФРС) Джером Пауэлл объявил о дальнейшем снижении ключевой процентной ставки для стимулирования экономического роста и увеличения занятости, сообщило издание WSJ. По словам высокого должностного лица, несмотря на существующие экономические трудности, общая обстановка в стране оставалась устойчивой, что вызывало умеренный оптимизм в отношении будущих перспектив. Он подчеркнул, кардинальные изменения ставки, подобные тем, что произошли ранее, не требуются. По утверждению Джерома Пауэлла, в 2024 году возможно осуществление двух снижений ставки — каждое на 25 базисных пунктов.

В другом центре силы — Китае — расшили стимулирование экономики. «Стимулы со стороны Народного банка Китая и снижение ключевой процентной ставки Федеральной резервной системой США (ФРС) сохраняли оптимизм в отношении рискованных активов, включая акции и биткоин, в октябре», — сообщили в QCP Capital. Аналитики подчеркнули, в сентябре стоимость цифрового золота увеличилась на 7,3%, несмотря на обычные сезонные тенденции. Эта динамика установила рекорд для данного месяца за весь год. Для сравнения: начиная с 2013 года, в аналогичный период основная криптовалюта в среднем снижалась на 3,77%. По данным Coinglass, благоприятный сентябрь в 2015, 2016 и 2023 годах приводил к положительному завершению последующих месяцев до начала нового года. В истории было всего два отрицательных октября — в 2014 и 2018 годах. В среднем в октябре цена биткоина росла на 21%. Специалисты указали, преодоление отметки в $70 000 подтвердило бы оптимистичный сценарий. Они также предупредили о начале сезона квартальных отчетов в США с 15 октября. «Биткоин выиграл бы от любого отката акций, поскольку он являлся рискованным активом на фоне глобального смягчения денежно-кредитной политики», — заключили эксперты.

Технический аналитик Али Мартинес напомнил о необходимости «пристегнуть ремни», отметив, что каждый октябрь после халвинга цифровое золото демонстрировало параболический рост. Текущее же снижение курса ведущей криптовалюты в конце семидневного отчетного периода было обусловлено лонгсквизом на рынке бессрочных контрактов, как отметили специалисты CryptoQuant. Всплеск ликвидации длинных позиций совпал с увеличением осторожности на фондовых рынках из-за роста ожиданий повышения ключевой ставки Банком Японии. Катализатором данного события стало решение правящей партии страны назначить Сигэру Исибу новым премьер-министром. Известно, что политик поддерживал дальнейшее ужесточение монетарной политики. Участники рынка выразили опасения по поводу возможного повторения ситуации с массовым сворачиванием позиций кэрри-трейд в конце июля, что вызвало панику среди рискованных активов и привело к падению биткоина с $70 000 до $49 000.

Что касается влияния монетарной политики на «цифровую нефть», то к середине 2025 года ключевая процентная ставка Федеральной резервной системы США (ФРС) может оказаться ниже доходности от стейкинга в сети Ethereum, что резко приведет к увеличению стоимости второй по капитализации криптовалюты. К такому выводу пришли специалисты компании FalconX. Разница между этими двумя показателями оставалась отрицательной с середины 2023 года. В конце 2022 года после краха FTX наблюдалась противоположная тенденция. Трейдеры на рынке фьючерсов ожидали снижения ключевой ставки ФРС до 3,5% к июню 2025 года с вероятностью 90%. 18 сентября Федрезерв понизил её диапазон на 50 базисных пунктов — до 4,75-5%. На момент подготовки статьи вознаграждение за стейкинг второй по капитализации криптовалюты оценивалось в 3,19%. «Еще предстоит увидеть, насколько привлекательным окажется стейкинг по сравнению с безрисковой ставкой на фоне полноценного буллрана в Ethereum», — сообщили в отчете. В предыдущие дни на фоне оживления ончейн-активности средняя комиссия в сети второй по капитализации криптовалюты подскочила до самого высокого уровня почти за два месяца. Рост этого показателя приводил к увеличению доходности стейкинга. Однако транзакционные сборы все ещё составляют лишь 10-20% от значений, наблюдавшихся в ходе предыдущих двух бычьих рынков. «Улучшение динамики доходности стейкинга могло бы стать мощным вспомогательным фактором для восстановления цены актива», — заключили эксперты.

Всего через два месяца после запуска стоимость активов спотового биржевого Ethereum-фонда от BlackRock превысила $1 млрд. «Этот показатель вывел наш инвестиционный продукт в топ-20% среди 3700 доступных ETF на рынке США», — сообщил президент The ETF Store Нейт Джерачи. В совокупности текущие макроэкономические меры центральных банков США и Китая, а также активность крупных игроков, таких как BlackRock, создают благоприятные условия для роста криптовалютных активов.

Снижение ключевых ставок ФРС и поддержка со стороны Народного банка Китая способствуют увеличению интереса к рискованным инвестициям, включая биткоин и Ethereum. При этом развитие стейкинга и увеличение комиссионных сборов в сети Ethereum подталкивают вторую по капитализации криптовалюту к новым высотам. Несмотря на некоторые колебания и опасения участников рынка, долгосрочные перспективы криптовалют остаются позитивными, подкрепленными растущими инвестициями и институциональной поддержкой.

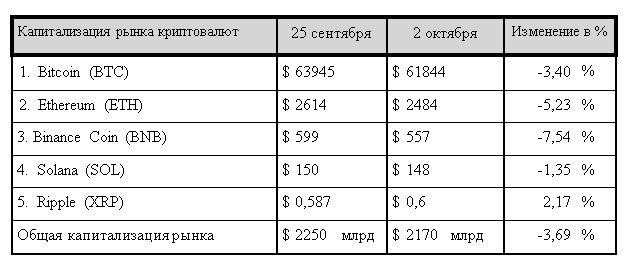

За семь дней общая капитализация криптовалютного рынка продемонстрировала небольшую коррекцию. На вечер среды, 2 октября 2024 года, она составила $2,17 трлн, что на 3,69% ниже значений, зафиксированных на конец прошлого отчетного периода.

1. Bitcoin (BTC). На вечер среды, 2 октября 2024 года, стоимость «цифрового золота» сумела остаться выше отметки $60000. Семь дней биткоин уверенно тестировал линию сопротивления на рубеже $66000, однако к концу отчетного периода откатился на $62000. В результате коррекция по итогам недели составила 3,4%. Цена зафиксировалась на отметке $61844. Рыночная капитализация биткоина снизилась на $31 млрд и составила $1,222 трлн. Доля «первой криптовалюты» в общей рыночной капитализации прибавила 0,1 процентного пункта и составила 56,4%.

2. Ethereum (ETH). На вечер среды, 2 октября 2024 года, стоимость «эфира» показала куда более серьёзную коррекцию. Последовав вниз за биткоином, «цифровая нефть» не сумела закрепиться выше важной психологической отметки $2500. За семь дней цена «эфира» снизилась на 5,23%. Цифровая валюта зафиксировалась на уровне $2484. Доля Ethereum (ETH) в общей капитализации криптовалютного рынка упала на 0,2 процентного пункта и составила 13,8%.

3. Binance Coin (BNB). На вечер среды, 2 октября 2024 года, стоимость BNB составила $557. По итогам отчетного периода цена криптовалюты снизилась на 7,54%. Доля Binance Coin (BNB) в общей капитализации криптовалютного рынка упала на 0,3 процентного пункта, составив 3,7%.

4. Solana (SOL). На вечер среды, 2 октября 2024 года, стоимость Solana (SOL) составила $148. Цена цифрового актива по итогам отчетного периода потеряла 1,35%. Доля SOL в общей капитализации криптовалютного рынка составила 3,2%, нарастив 0,07 процентного пункта.

5. Ripple (XRP). На вечер среды, 2 октября 2024 года, стоимость Ripple (XRP) составила $0,6. «Банковская криптовалюта» за отчетный период выросла в цене на 2,17%. Её доля в общей капитализации криптовалютного рынка увеличилась на 0,11 процентного пункта и составила 1,58%.