В декабре 2022 года ожидается IPO "КазМунайГаза" (КМГ).

Как рассказали в фонде "Самрук-Қазына", в настоящее время проводится соответствующая работа по подготовке проспекта и прохождению листинговых процедур.

При этом, оценивая уже проводимую работу, в "Самрук-Қазына" считают, что среди населения наблюдается положительная оценка в проведении данной кампании.

"Это позволяет гражданам страны повысить их финансовую и инвестиционную грамотность, узнать об их возможностях участия в национальной экономике страны путём приобретения акций национальных компаний при проведении IPO", – пояснили в "Самрук-Қазына".

Что получит казахстанец от IPO

Однако, отвечая на вопрос, чем же так привлекательно первичное размещение акций, нужно отметить несколько основных факторов.

Во-первых, "КазМунайГаз" хорошо известен в стране. 80% всей нефтепереработки в Казахстане происходит за счёт этой компании. Сегодня это крупнейшая нефтедобывающая компания. Если сравнивать по привлекательности предыдущие компании, выведенные на IPO, то к таким можно отнести "Казатомпром", чьи акции показали прекрасный результат. Так, за два года рост котировок произошел почти на 400%.

Во-вторых, на IPO выводят бумаги компании с существенным дисконтом. То есть, например, акция может стоить в момент размещения 5 тыс. тенге, а уже потом подорожать до 7 тыс. или 10 тыс. тенге.

В-третьих, дивиденды, которые выплачиваются владельцам акций ежегодно. "Самрук-Қазына" заявил, что зафиксирует минимальный размер дивидендов по акциям "КазМунайГаза" на три года. Объём и сроки выплат будут известны в будущем. На размер влияет как прибыльность компании, так и ситуация на рынке.

В-четвертых, компания после выхода на IPO обязана отчитываться акционерам о своей работе. Таким образом, она становится прозрачной. Компания за счёт вот такого выхода на IPO улучшает свою репутацию на рынке. Это важный шаг для всех компаний, поскольку является показателем зрелости. В качестве примера можно взять опыт Apple, Tesla и др.

Аналитик Freedom Finance Global Данияр Оразбаев считает, что IPO "КазМунайГаза" должно пройти успешно, поскольку компания является самой важной в портфеле "Самрук-Қазына".

"Компания достаточно известная и понятная среди широкого круга населения, что также сыграет свою положительную роль. Но многое в этом вопросе будет зависеть от цены размещения. На данный момент можно ожидать дисконта от справедливой стоимости, что позволит инвесторам рассчитывать на последующий рост акций", – подчеркнул он.

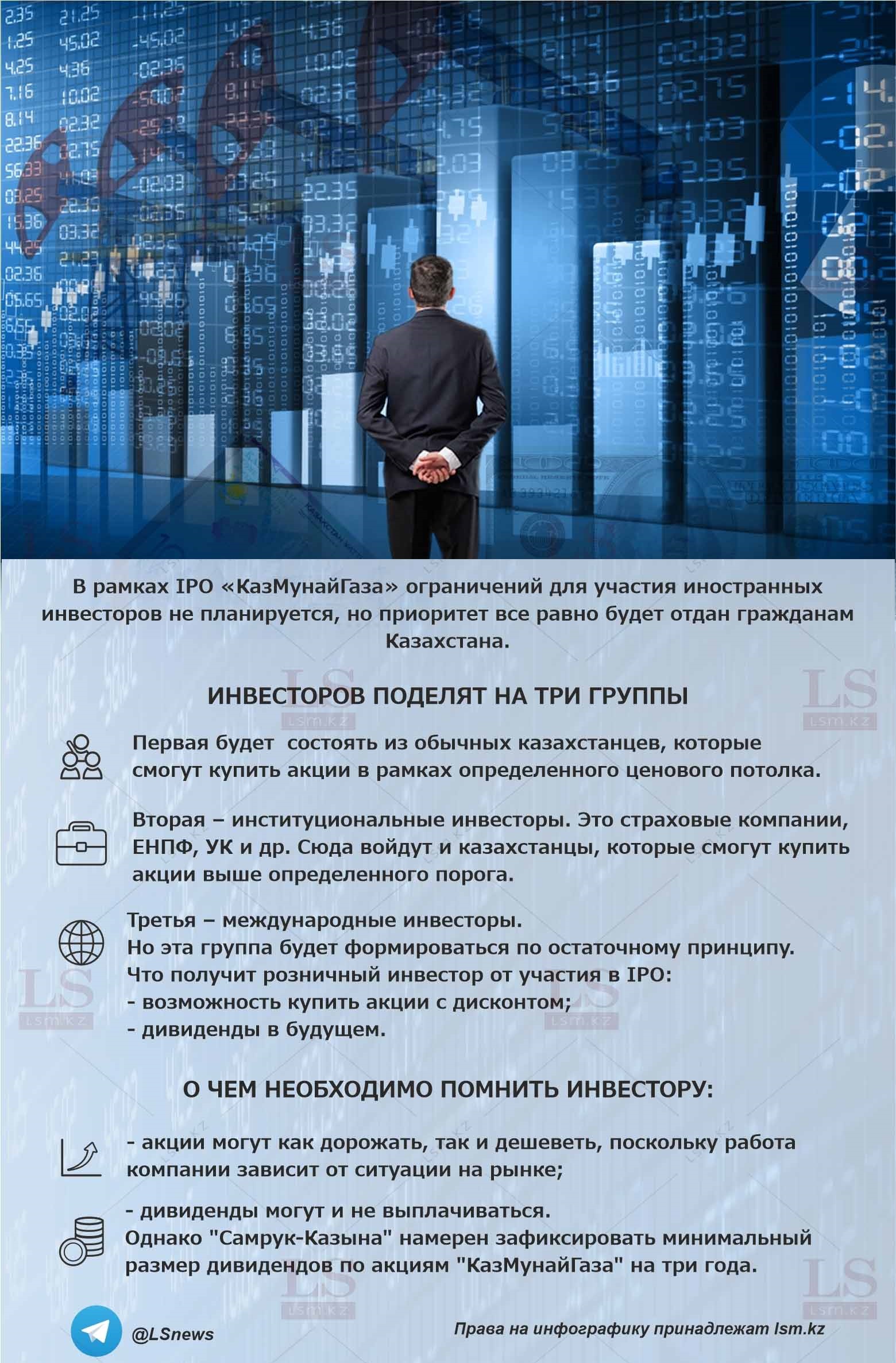

Будут ли какие-то ограничения для тех, кто желает купить акции во время IPO?

Нет, таких ограничений точно нет. Приоритет будет отдан розничным инвесторам.

Уже известно, что инвесторов поделят на три группы. Первая будет состоять из обычных казахстанцев, которые смогут купить акции в рамках определенного ценового потолка. Вторая – институциональные инвесторы. Это страховые компании, ЕНПФ, УК и др. Сюда войдут и казахстанцы, которые смогут купить акции выше определенного порога. Третья – международные инвесторы. Но эта группа будет формироваться по остаточному принципу.

Уже известно, что инвесторов поделят на три группы. Первая будет состоять из обычных казахстанцев, которые смогут купить акции в рамках определенного ценового потолка. Вторая – институциональные инвесторы. Это страховые компании, ЕНПФ, УК и др. Сюда войдут и казахстанцы, которые смогут купить акции выше определенного порога. Третья – международные инвесторы. Но эта группа будет формироваться по остаточному принципу.

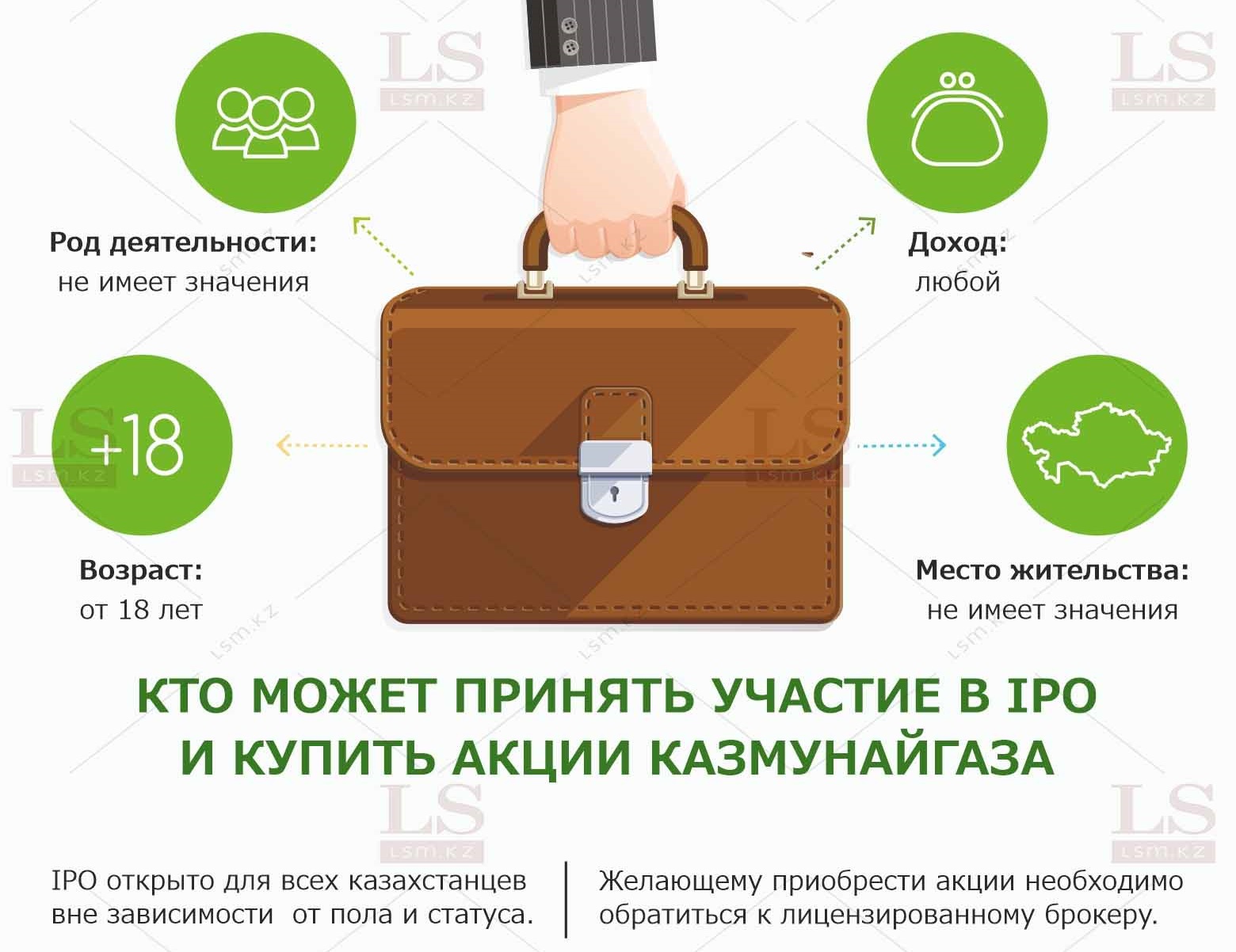

В IPO могут принять участие все казахстанцы от 18 лет без ограничений. Пол, деятельность и город проживания не имеют значения. Желающему приобрести акции необходимо обратиться к лицензированному брокеру.

Что нужно делать, чтобы принять участие в IPO? Выбрать брокерскую компанию, изучить информацию о предстоящем размещении, узнать дату приёма заявок. После этого открыть брокерский счёт, пополнить его. Все это можно сделать либо онлайн, либо в офисе брокерской компании.

Заключая договор с брокером, нужно помнить о комиссиях, которые устанавливаются каждой компанией самостоятельно.

Как правило, ставки отличаются на локальном (KASE/AIX) и на международном рынках.

Тарифы начинаются от 0,03% и заканчиваются на 0,10% от суммы сделки. При этом указывается минимальная сумма, которая должна проходить по сделке. Например, 5 тыс. тенге.

Приведем небольшой расчет с тарифами одной крупной инвестиционной компании.

Осторожно, мошенники!

А теперь мы подошли к самому важному – выбору брокера. Очень важно доверить деньги профессионалу, который имеет разрешение на работу на рынке. Особенно это важно сейчас, когда активизировались мошенники.

В последние месяцы на рынке активизировались лжеброкеры, которые обещают высокую прибыль легко и просто. Особенно много рекламы в социальных сетях. Мошенники используют названия крупных компаний и банков, чтобы привлечь внимание казахстанцев. Лжеброкеры, обещая высокую доходность, предлагают инвестировать в акции, которых просто нет.

Поэтому важно понимать, кто такие настоящие казахстанские брокеры, которым можно доверить свои деньги.

Во-первых, это компании, которым Агентство по регулированию и развитию финансового рынка выдало лицензию. Список можно посмотреть на сайте.

Можно также проверить членство компании на биржах KASE и AIX. Если казахстанец хочет обратиться за услугами к иностранной компании, то необходимо проверить её существование на сайтах регулятора и бирж той страны, где она работает.

Во-вторых, ни один брокер не может гарантировать прибыль, тем более в размере 50-100%. Это сразу же выдает мошенников.

В-третьих, мошенники всегда действуют назойливо и агрессивно, психологически давя на то, что клиент может не успеть к большой выгоде.

В-четвертых, лжеброкеры не имеют никакой прозрачной информации о деятельности. Как правило, у них нет финансовой отчетности и сайты заполнены только одними отзывами якобы других клиентов.

Брокеры, у которых есть разрешение работать на рынке, должны информировать о рисках, которые сопровождают любого инвестора.

Помните о рисках

Несомненно, участие в IPO привлекательно для инвесторов, поскольку в результате можно получить очень хорошую доходность. Однако нужно всегда помнить о рисках, которые сопровождают каждого инвестора на фондовом рынке.

После размещения акций на площадке нет гарантий, что бумаги начнут дорожать. Есть примеры, когда этого не происходило. И в случае неблагоприятных условий цены могут опуститься ниже того уровня, на котором шла покупка.

Также ситуация может измениться из-за нестабильности на международных рынках. На стоимость акций могут повлиять неблагоприятные факторы, трудности в экономике и снижение дохода компании. В результате этого компания может пересмотреть свою дивидендную политику.

При этом необходимо учитывать, что "КазМунайГаз" – крупнейшая нефтяная компания Казахстана со стабильными финансовыми показателями. Но все это не является гарантом, что нестабильность на внешнем рынке не скажется на её прибыльности. Нефть может подешеветь, а геополитические конфликты – привести к трудностям с транспортировкой сырья. Также компания должна соблюдать все экологические нормативы. Если произойдет какое-либо нарушение, то за этим последуют выплата штрафов и временная приостановка работы на месторождении.

Поэтому дивидендная политика компании может измениться, и выплата не произойдет. Все риски будут указаны в "Проспекте выпуска акций".

С учетом этого инвестор должен быть готов к рискам, которые всегда присутствуют на фондовом рынке, и принимать решение самостоятельно.